永続的な競争優位性を持つ優良企業

バフェットというと、グレアム式のバリュー投資戦略が語られることが多い。

グレハム式には、ビジネスの内容には無関心であった。

バフェットは(おそらくマンガーの助言によって)従来使用していたバリュー投資戦略に変更を加えた投資戦略を作り上げた。

それが「永続的な競争優位性を持つ優良企業」である。

ここでは、下記の本を使って解説していく。

メアリー・バフェット著 峰村利哉訳「バフェットの財務諸表の読む力」徳間書店 2009年3月。

永続的競争優位性を持つ企業

永続的優位性を持つ企業をどこから探すか。

バフェットは大きく3つにモデルを分類している。

- 他にはないユニークな製品を売っている会社

- 他にはないユニークなサービスを売っている会社

- 一般大衆からの安定した需要がある製品もしくはサービスを低コストで仕入れて低コストで売っている会社

永続的競争優位性を持つ企業:高い粗利率を示す傾向

粗利率とは

損益計算書の上から始まる部分を見てみよう。

売上高から売上原価を差し引くと、粗利益(売上総利益)がでる。

例えば、売上高100円、売上原価40円だと、粗利益は60円となる。

粗利率は、粗利益から売上高を割った金額となる。

粗利益40円÷売上高100円=粗利率40%

となる。

なぜ永続的競争優位性を持つ企業は粗利率が高いのか

企業が高い粗利益をだせるのは、永続的競争優位性の存在によって、売上原価をはるかに上回る価格設定の自由が与えられるからである。

対照的に永続的競争優位性を持たない企業は、自社の製品もしくはサービスを値下げすることで競争するしかない。

一般的に粗利率が40%以上の企業はなんらかの永続的競争優位性をもっている可能性が高い。

20%以下の企業は、たいていの場合、競争の熾烈な業界に属しており、このような業界ではどの会社も持続可能な競争優位性を構築することができない。

この「粗利率」は絶対確実とは言えないものの、対象企業が永続的競争優位性を一貫して保持しているかどうかを、手早く見極める判断材料の一つにはなってくれる。

販売費および一貫管理費は、「一貫して」低いことが望ましい

販売費および一般管理費とは

損益計算書の「販売費および一般管理費(略して販管費)」は販売経費と、一般経費、管理経費が計上されている。

粗利益に対する販管費の比率

ここでは営業利益率(営業利益÷売上高)ではなく、粗利益に対する販管費の比率で考えられている。

例えば、粗利益が60円、販管費が10円だとすると、

販管費30円÷粗利益60円=50%

となる。

「一貫して」とは

そして「一貫して」というのは1期だけではなく、毎期50%を保つということだ。

永続的競争優位性を持つ企業を探すとき

永続的競争優位性を持つ企業を探すときは、販管費が低ければ低いほどよい。

またそれが一貫して低く保たれていればなおよい。

バフェットは投資する企業に対し、高い販管費比率に苦しめられ続けている企業を避けることとしている。

いくら株価が低く割安感があっても、長期的経済性があまりにも貧弱だとさえないリターンが終生続くからだ。

支払利息:営業利益に占める比率は企業の危機レベルを表す

支払利息とは

支払利息は損益計算書の項目に書き込まれ、借入金等に対して支払った金額を示す。

支払利息の割合は、営業利益に対する支払利息とし、

支払利息÷営業利益

で計算している。

支払利息から見る永続的競争優位性を持つ企業は

永続的競争優位性を持つ企業の大多数は、支払利息をほとんど、もしくはまったく計上していない、という事実をバフェットは突き止めた。

純利益が右肩上がりか

バフェットは純利益が長期的に右肩上がりで推移しているかどうかを確かめる。

単年の純利益がどうかというのは、何の意味をなさないとしている。

純利益から見る永続的競争優位性を持つ企業とは

バフェットによると、永続的競争優位性を持つ企業は、競合他社に比べて、売上高に占める純利益の割合が高い傾向がある、という事実だ。

例えば

- 売上高100円、利益20円の企業A

- 売上高1,000円、利益50円の企業B

があった場合、所有したいのは、1.企業Aである。

なぜなら、純利益の割合でみると

- 企業A 売上高に占める純利益の割合:20%

- 企業B 売上高に占める純利益の割合:5%

だからである。

1株あたり利益:長期的推移から勝者と敗者を見分ける

1株あたり利益とは

1株あたり利益とは、純利益を発行済株式の総数で割ったものである。

例えば、純利益が1,000円、発行済株式総数が100株なら、1株当たり利益は10円となる。

この数字は投資界では重要視されている。

なぜなら、1株あたり利益が高いほど、原則的に株価も高くなるからである。

1株あたり利益からみる永続的競争優位性を持つ企業とは

永続的優位性を持つ企業を探し出したいとき、単年の1株あたり利益の数字は判断材料にならないが、10年間の1株あたり利益の推移をみれば、その企業が長期的競争優位性を持っているかどうかはっきりとわかる。

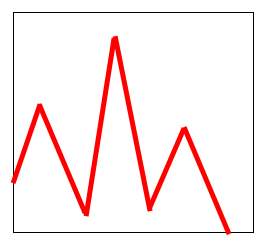

優良ビジネス

バフェットが求めるのは、1株あたり利益が10年のスパンで一貫性と、上昇トレンドを示している企業である。

| 2013年 | 1円20銭 |

| 2014年 | 1円10銭 |

| 2015年 | 1円30銭 |

| 2016年 | 1円40銭 |

| 2017年 | 1円50銭 |

| 2018年 | 1円60銭 |

| 2019年 | 1円70銭 |

| 2020年 | 1円80銭 |

| 2021年 | 1円90銭 |

| 2022年 | 2円10銭 |

| 2023年 | 2円20銭 |

コメント